Saiba como declarar o IR de seus investimentos

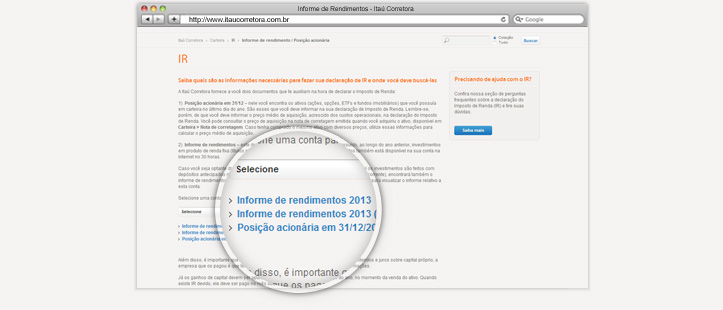

VoltarO período de declaração de seu imposto de renda (IR) já começou e termina no dia 30 de abril. Quem investiu na Bolsa de Valores é obrigado a fazer a declaração para a Receita Federal. Para isso, você deve ter em mãos seu informe de rendimentos referente ao ano-base de 2013 e a posição acionária no último dia do ano passado. Na Itaú Corretora, esses documentos estão disponíveis no menu Carteira > IR. Para acessá-los, basta fazer seu login no site e, depois, na página de IR, escolher a conta que deseja consultar – sua conta corretora e/ou sua conta-corrente. Na posição acionária você encontra os ativos (ações, opções, ETFs e fundos imobiliários) que você possuía em carteira no último dia do ano. São esses que você deve informar na sua declaração de Imposto de Renda. A posição acionária está dividida pelos seus códigos Bovespa na Itaú Corretora, consolidada pelo seu CPF. É importante lembrar que, para efeito de declaração do imposto de renda, a posição de ações deverá ser lançada pelo valor de custo, ou seja, valor inicial da aquisição ou preço médio ponderado quando a posição resultar de compras feitas por preços diferentes, acrescido dos custos operacionais. Para calcular o preço médio ou consultar o preço de aquisição, acesse suas notas de corretagem no menu Carteira. Já o informe de rendimentos é necessário caso você tenha possuído, ao longo do ano anterior, investimentos em produto de renda fixa (títulos públicos e debêntures). Este informe de rendimentos também está disponível no Itaú 30 horas. Ações Você deve declarar as ações adquiridas ao longo de 2013 no quadro “Bens e Direitos”, empresa a empresa, pelas respectivas quantidades de cada empresa. Os dividendos são isentos de imposto de renda e os juros sobre capital próprio (JCP) são tributados exclusivamente na fonte, à alíquota de 15%. Os JCP devem ser lançados no campo “Rendimentos Sujeitos a Tributação Exclusiva/Definitiva” e é preciso informar, além dos valores recebidos, o CNPJ e o nome da fonte pagadora. Os dividendos devem ser declarados no quadro de “Rendimentos Isentos e Não Tributáveis”. É importante lembrar que é obrigatoriedade da empresa que pagou os proventos o fornecimento dessas informações. O saldo de seus investimentos em fundos e imobiliários também deve ser lançado no quadro “Bens e Direitos”. O saldo é calculado ao multiplicar a quantidade de cotas possuídas no último dia do ano pelo preço pago por cota. Os lucros e dividendos recebidos do FII devem ser declarados como “Rendimentos Isentos e Não Tributáveis”. Debêntures / Tesouro Direto Os títulos públicos e debêntures devem ser incluídos no item “Bens e Diretos” pelo valor de aquisição. Quando ocorrer venda, pagamento de juros ou vencimento de títulos, o rendimento líquido deve ser registrado no item “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, uma vez que os rendimentos dos títulos públicos já são tributados na fonte. Os rendimentos são tributados de acordo com a tabela regressiva para operações de renda fixa. A alíquota é de 22,5% para investimentos até 180 dias; de 20% para prazos entre 181 e 360 dias; de 17,5% para prazos entre 361 e 720 dias e de 15% para investimentos com prazo acima de 720 dias. ETFs O saldo em ETFs (fundos de índices negociados em bolsa) também deve ser lançado no quadro “Bens e Direitos” da declaração de ajuste anual. Os ganhos de capital são tributados à alíquota de 15%. Assim como na declaração do IR de ações, é preciso declarar os lucros e prejuízos, mês a mês. As operações de day trade, no entanto, devem ser contabilizadas separadamente e seus ganhos são tributados à alíquota de 20%. Para saber mais sobre a declaração do IR de ações, faça seu login e consulte as perguntas e respostas que a Itaú Corretora preparou no menu Evolua > Perguntas Frequentes > IR.

Fundos de investimento imobiliário (FII)